Có lẽ bạn đã nghe khá nhiều cụm từ “Thanh khoản” trong các câu như: Ngân hàng Trung ương sẽ đảm bảo tính thanh khoản cho thị trường, thị trường đang có dấu hiệu mất thanh khoản khi người dân ồ ạt rút tiền gửi ngân hàng. Tuy nhiên, không phải ai cũng hiểu rõ tính thanh khoản là gì, tầm quan trọng của thanh khoản đối với doanh nghiệp, ngân hàng, nhà đầu tư thế nào? Trong bài viết dưới đây, hãy cùng Chứng khoán Vina tìm hiểu chi tiết về thuật ngữ này.

Thanh khoản là gì?

Tính thanh khoản (Liquidity) là khả năng và tốc độ chuyển hóa của một tài sản thành tiền mặt – thứ mà chúng ta sẽ sử dụng để trực tiếp thực hiện các hoạt động mua bán một cách nhanh chóng.

Thanh khoản càng cao có nghĩa là khả năng được mua vào/bán ra của tài sản đó càng lớn. Chẳng hạn như một mã cổ phiếu có tính thanh khoản cao, tức là mã cổ phiếu được người mua/người bán giao dịch liên tục trên thị trường, các giao dịch mua – bán được diễn ra nhanh chóng, dễ dàng. .

Xếp hạng thanh khoản của các tài sản trong thị trường

Hiện nay thị trường có rất nhiều loại tài sản, mỗi loại sẽ có tính thanh khoản cao/thấp khác nhau.

Thanh khoản thị trường là gì?

Thanh khoản trong thị trường đề cập đến một tài sản có thể được mua hoặc bán với một mức giá không đổi trong thị trường mà giá trị của nó không bị ảnh hưởng. Hay có thể hiểu đơn giản là bạn sẽ chuyển một loại tài sản thành tiền mặt nhanh như thế nào. Tính thanh khoản sẽ được áp dụng trong bất kỳ thị trường tài chính nào, từ chứng khoán cho đến các kim loại quý như vàng, kim cương…

Xếp hạng mức độ thanh khoản tài sản trong thị trường

Các tài sản trong thị trường có mức thanh khoản từ cao đến thấp như sau:

- Tiền mặt

- Các khoản đầu tư ngắn hạn như cổ phiếu, trái phiếu,…

- Khoản phải thu khách hàng

- Các khoản tiền ứng

- Hàng tồn kho

Có thể thấy rằng tiền mặt là đơn vị trao đổi có tính thanh khoản cao nhất vì không cần phải trải qua bất kỳ quy trình trao đổi nào. Tiếp theo là chứng khoán khi đây là đơn vị trao đổi có tính thanh khoản cao khi có thể dễ dàng chuyển qua tiền mặt nhanh chóng chỉ khoản 1 – 2 ngày. Đứng cuối là hàng tồn kho: khi việc quy đổi thành tiền mặt của hàng hóa phải trải qua nhiều bước vô cùng phức tạp

Thanh khoản trong thị trường chứng khoán

Thanh khoản trong chứng khoán là gì?

Thanh khoản trong thị trường chứng khoán thể hiện việc các tài sản chứng khoán như cổ phiếu, trái phiếu, chứng chỉ quỹ… trong thị trường được mua và bán ở một mức giá ổn định và dễ dàng ra sao. Thanh khoản trong TTCK cao chứng tỏ thời gian thanh toán chứng khoán nhanh, thị trường đang hoạt động sôi động, hiệu quả, thu hút nhiều nhà đầu tư tham gia.

Tính thanh khoản của cổ phiếu

Tính thanh khoản của cổ phiếu có thể hiểu là việc một cổ phiếu với một mức giá ổn định, có thể dễ dàng mua đi bán lại như thế nào. Tuy nhiên, đối với một nhà đầu tư cá nhân, bạn có thể hiểu rằng cụm từ thanh khoản ở đây có nghĩa là: “Mức độ dễ dàng bán đi của một cổ phiếu”

Cổ phiếu có tính thanh khoản cao nhìn chung là những cổ phiếu có thể được dễ dàng mua đi và bán lại ở bất kỳ thời điểm nào, khả năng hồi phục của cổ phiếu cũng rất tốt. Ngược lại cổ phiếu có tính thanh khoản thấp thường trong tình trạng “ế cầu” và có thể khó để bán đi nhanh chóng.

Một cách đơn giản để xác định xem mức độ thanh khoản của cổ phiếu là nhìn vào giá mua, giá bán của cổ phiếu. Cổ phiếu có tính thanh khoản cao có thể dễ dàng mua/bán trong một phiên giao dịch. Các cổ phiếu có thanh khoản thấp thường khó bán hơn, thậm chí nhiều phiên liên tục trong trạng thái “bán không ai mua”.

Mất thanh khoản là gì?

Trong quá trình đầu tư, mua bán cổ phiếu, hẳn bạn đã từng nghe thấy trường hợp một mã cổ phiếu bị mất thanh khoản. Vậy mất thanh khoản là thế nào?

Mất thanh khoản là một trường hợp cực đoan trong chứng khoán. Đây là trường hợp cổ phiếu bị giảm sàn liên tiếp trong nhiều phiên, với lượng dư bán lớn và gần như không có người mua vào trong phiên và thậm chí là trong nhiều phiên liên tục. Tình huống này sẽ gây ra rủi ro rất lớn đối với các nhà đầu tư, đặc biệt là những nhà đầu tư giao dịch ký quỹ.

Chẳng hạn như cổ phiếu NVL trong tháng 11/2022 vừa qua đã liên tục giảm sàn và ở trong trạng thái “trắng bảng” bên mua, dư bán có những thời điểm đạt đến hàng trăm triệu cổ phiếu. Giá NVL đã giảm từ khoảng giá 64.000 đồng/cp vào đầu tháng 11, xuống còn khoảng 22.000 đồng/cp vào ngày 23/11.

Xác định giá trị thanh khoản của doanh nghiệp

Giá trị thanh khoản là gì?

Giá trị thanh khoản là chỉ số được sử dụng để xác định khả năng trả nợ ngắn hạn của một doanh nghiệp bằng với tài sản sẵn có của họ (< = 1 năm).

Xác định giá trị thanh khoản thế nào?

Có 3 tỷ số thường xuyên được sử dụng để tính toán giá trị thanh khoản:

Tỷ số thanh toán hiện thời

Tỷ số thanh toán hiện thời = Tài sản ngắn hạn / Nợ phải trả

- Nếu tỷ số > 1: Tình hình tài chính vững chắc

- Nếu tỷ số = 1: Tinh hình tài chính bình thường

- Nếu tỷ số <1: Tình hình tài chính khó khăn

Tỷ số thanh toán hiện thời cho biết một đồng nợ ngắn hạn phải trả của doanh nghiệp sẽ được đảm bảo trả nợ bằng bao nhiêu đồng tài sản ngắn hạn. Khi tỷ số thanh toán hiện thời giảm, khả năng thanh toán các nghĩa vụ tài chính của doanh nghiệp giảm, rủi ro về kiệt quệ tài chính sẽ tăng, từ đó ảnh hưởng đến giá trị cổ phiếu.

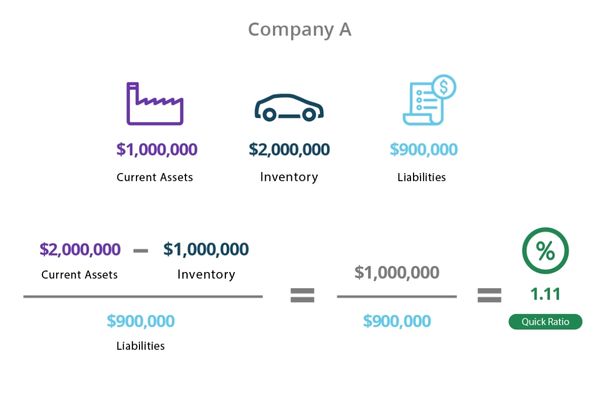

Tỷ số thanh toán nhanh

Phương pháp tính giá trị thanh khoản này có yêu cầu khắt khe hơn so với tỷ số thanh toán hiện thời. Bởi tỷ số này chỉ xét đến các tài sản có tính thanh khoản cao như tiền mặt, các khoản phải thu khách khách hàng và loại bỏ các tài sản là hàng tồn kho và chi phí dự phòng bởi nó có tính thanh khoản thấp hơn. Vì thế tỷ số thanh toán nhanh sẽ đem lại kết quả chính xác hơn cho khả năng thanh toán nợ phải trả trong ngắn hạn của công ty.

Tỷ số thanh toán nhanh = (Tài sản ngắn hạn – Hàng tồn kho) \ Nợ ngắn hạn.

Tỷ số này thường được chấp nhận trong khoản từ giá trị 1 – 2. Tỷ số thanh toán nhanh cho biết một đồng nợ ngắn hạn phải trả của doanh nghiệp sẽ được đảm bảo trả nợ liền với bao nhiêu đồng tài sản ngắn hạn.

- Khi tỷ số giảm: Khả năng thanh toán nợ giảm, nguy cơ kiệt quệ tài chính tăng.

- Khi tỷ số vượt quá mức 2: doanh nghiệp đầu tư nhiều vào tài sản ngắn hạn, doanh nghiệp quản lý tài sản ngắn hạn có khả năng chuyển thành tiền mặt là kém hiệu quả.

Tỷ số thanh toán tiền mặt

Đây là tỷ số đánh giá giá trị thanh khoản chính xác nhất, bởi phép tính sẽ bao gồm các khoản phải thu khách hàng cũng như là hàng tồn kho và các tài sản ngắn hạn. Tỷ số dòng tiền sẽ giúp xác định “tính lỏng” của tài sản thông qua tiền mặt hoặc các giá trị tiền mặt tương đương.

Tỷ lệ thanh toán tiền mặt = (tiền mặt + các khoản tương đương tiền) / nợ phải trả ngắn hạn.

- Nếu tỷ lệ tiền mặt = 1: công ty có đủ tiền mặt và các khoản tương đương tiền để thanh toán các khoản nợ phải trả ngắn hạn

- Nếu tỷ lệ tiền mặt < 1: công ty không có đủ tiền mặt và các khoản tương đương tiền để thanh toán các khoản nợ phải trả.

- Nếu tỷ lệ tiền mặt > 1: công ty thừa tiền mặt để thanh toán các khoản nợ. Tuy nhiên khi chỉ số này quá cao, có thể đánh giá công ty đang không tối ưu hóa lợi ích từ tiền mặt: khi thay vì đầu tư, thì công ty lại để tiền vào ngân hàng. Chứng tỏ sự thận trọng trong việc kinh doanh của minh.

Tại sao thanh khoản lại quan trọng?

Nếu như thị trường rơi vào tình trạng mất thanh khoản, các loại tài sản sẽ gặp khó khăn hơn để bán hay chuyển hóa thành tiền mặt. Cụ thể, các vai trò của thanh khoản có thể kể tới như:

Đối với doanh nghiệp

- Việc xác định được tính thanh khoản sẽ giúp những người lãnh đạo điều hành doanh nghiệp xác định được tình trạng của doanh nghiệp. Từ đó đề ra hướng đi phù hợp cho sự phát triển của doanh nghiệp.

- Xác định các nguy cơ tiềm ẩn, đảm bảo nghĩa vụ thanh toán đúng hạn đối với các chủ nợ, những nhà đầu tư, đối tác có ý định đầu tư vào doanh nghiệp của mình.

Đối với ngân hàng

Giúp ngân hàng đánh giá được tình hình hoạt động và xác định các rủi ro thanh toán trong tương lai của doanh nghiệp. Từ đó cân nhắc việc có nên cho một doanh nghiệp vay hoặc đầu tư cho doanh nghiệp đó không.

Đối với nhà đầu tư

Đây là chỉ số quan trọng giúp các nhà đầu tư quyết định được công ty nên đầu tư. Một công ty tốt, có nhiều người đầu tư vào cổ phiếu của công ty thì đây là một cổ phiếu có tính thanh khoản cao. Ngược lại, nếu công ty ít được biết, và lãi suất từ cổ phiếu của công ty đó thấp, nó sẽ ít tính thanh khoản, việc bán mã cổ phiếu đó cũng sẽ khó khăn hơn.

Những yếu tố gây tác động đến tính thanh khoản trong chứng khoán

- Dữ liệu phản ánh tình hình sản xuất kinh doanh của doanh nghiệp: Thông qua các dữ liệu được lấy từ báo cáo tài chính của doanh nghiệp, nhà đầu tư có thể tính toán các giá trị thanh khoản. Các giá trị này có thể nói lên tình hình hoạt động hoạt của doanh nghiệp, nếu tính thanh khoản cao, doanh nghiệp đang hoạt động tốt và ngược lại.

- Tác động từ chính sách của nhà nước: Một số quy định và chính sách nhà nước có thể tạo thuận lợi hoặc bất lợi đối với hoạt động ngành nghề sản xuất của công ty, dẫn đến tác động đối với hoạt động của công ty và ảnh hưởng đến tính thanh khoản của cổ phiếu mà công ty phát hành.

- Tác động từ các nhà đầu tư nước ngoài: Xuất phát từ các nguyên nhân vĩ mô như tiềm năng kinh tế của một ngành nghề trong nước, cũng như là chênh lệch từ tỷ giá hối đoái, các nhà đầu tư nước ngoài cũng mang đến tầm ảnh hưởng đáng kể đối với thị trường thanh khoản chứng khoán. Bằng những lý do trên, nhà nước đã ban hành các quy định đối với chủ thể này, nhằm mục đích ngăn chặn việc thâu tóm toàn bộ cổ phiếu của doanh nghiệp Việt Nam đối với khối ngoại.

- Tâm lý của nhà đầu tư: Tác động của tâm lý nhà đầu tư đối với thanh khoản của thị trường thường rơi vào các nhà đầu tư mới chưa có nhiều kiến thức. Nhà đầu tư F0 có thể dễ dàng rơi vào bẫy FOMO, trong trường hợp thị trường đi lên, nhà đầu tư sẽ có xu hướng đổ vào mua cổ phiếu và ngược lại.

Nhìn chung, thanh khoản là một đặc điểm quan trọng trong nền kinh tế. Đảm bảo tính thanh khoản luôn là một mục tiêu đối với các nhà hoạch định kinh tế. Hiểu được tính thanh khoản của thị trường sẽ là một công cụ hỗ trợ rất lớn cho việc đầu tư của bạn. Hy vọng thông qua bài viết này, nhà đã có một cái nhìn chi tiết hơn về thanh khoản, tính thanh khoản của cổ phiếu và những yếu tố tác động đến tính thanh khoản trên thị trường. Từ đó đưa ra quyết định đầu tư phù hợp nhất.

Disclaimers: Nội dung chỉ mang tính chất tham khảo và cung cấp thông tin, không phải là lời khuyên đầu tư. Nội dung chia sẻ có thể đã cũ do yếu tố thời gian. Vui lòng chủ động tìm hiểu thêm thông tin.

VNSC by Finhay – Tích lũy và đầu tư từ đây

Finhay, chủ quản của Chứng khoán Vina (VNSC): Giấy phép số 50/UBCK-GPHĐKD do Ủy ban Chứng Khoán Nhà Nước cấp ngày 29 tháng 12 năm 2006

- Website: https://vnsc.vn

- Hỗ trợ trực tiếp: m.me/finhayvn

- Group Cộng đồng Finhay: https://www.facebook.com/groups/finhay/