FED là một từ khá quen thuộc đối với những ai quan tâm đến đầu tư và tài chính. Các nhà đầu tư dù là nhà đầu tư F0 hay “lão làng” trong thị trường chứng khoán, crypto thường hay nghe đến việc FED tăng lãi suất ảnh hưởng đến toàn thị trường. Vậy cụ thể FED là gì? Lịch sử hình thành phát triển ra sao? Và vai trò của tổ chức này đối với thị trường tài chính như thế nào?

FED là gì?

FED (Federal Reserve System) hay còn gọi là Cục dự trữ Liên bang, là Ngân hàng Trung ương Mỹ, được thành lập từ ngày 23/12/1913. FED được ký bởi tổng thống Woodrow Wilson theo đạo luật mang tên “Federal Reserve Act” nhằm duy trì chính sách tiền tệ linh hoạt, ổn định và an toàn cho nước Mỹ.

FED hoàn toàn độc lập và không bị phụ thuộc hay tác động bởi chính phủ Hoa Kỳ. Đây là tổ chức duy nhất trên thế giới được phép in tiền USD (đô la Mỹ). Chính vì vậy FED là cơ quan có vai trò quan trọng trong việc hoạch định cũng như điều chỉnh chính sách tiền tệ. Việc FED thay đổi về lãi suất, lượng cung tiền sẽ tác động trực tiếp đến thị trường và nhà đầu tư.

Tuy nhiên, với vị thế dẫn đầu của nền kinh tế Hoa Kỳ và sức mạnh của đồng Đô la Mỹ, các chính sách tiền tệ của FED liên quan đến lãi suất và lượng cung đồng USD sẽ ảnh hưởng tới nền kinh tế toàn thế giới. Điều này cũng tác động tới thị trường và các nhà đầu tư trên toàn cầu.

Cơ cấu hệ thống dự trữ liên bang Mỹ

FED bao gồm một số cơ sở tài chính quan trọng của nhà nước và tư nhân. Hệ thống Dự trữ Liên bang có cơ cấu tổ chức gồm các thành phần chính sau đây:

- Hội đồng Thống đốc bao gồm 7 thành viên, nhiệm kỳ 14 năm, do Tổng thống Hoa Kỳ chỉ định.

- Ủy Ban Thị Trường Mở Liên Bang (FOMC)

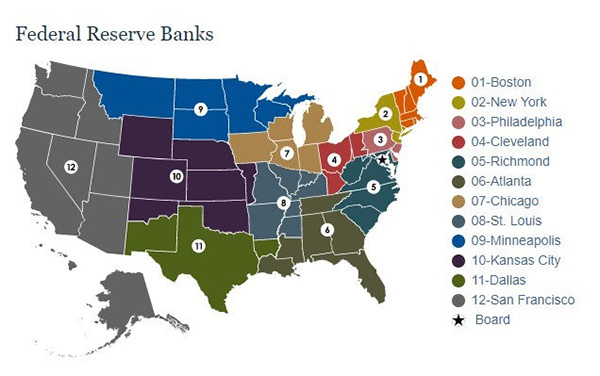

- Các ngân hàng của FED gồm có 12 Ngân hàng Dự trữ Liên bang khu vực, được đặt ở các thành phố lớn

- Các ngân hàng thành viên

Trong đó:

Hội đồng Thống đốc bao gồm 7 thành viên được đề cử bởi Tổng thống Mỹ, được Thượng viện thông qua. Đây cũng chính là người đưa ra quyết định quan trọng về các chính sách tiền tệ.

Ủy Ban Thị Trường Mở Liên Bang sẽ gồm 7 thành viên của Hội đồng Thống đốc và 5 chủ tịch ngân hàng chi nhánh. Họ có nhiệm vụ thực hiện các nghiệp vụ trên thị trường mở liên bang.

12 ngân hàng dự trữ liên bang khu vực được đặt ở Boston, New York, Philadelphia, Chicago, St. Louis, Richmond, Cleveland, Atlanta, Minneapolis, Kansas City, Dallas và San Francisco đảm nhiệm các nhiệm vụ còn lại.

Nhiệm vụ và vai trò của FED

Ban đầu, FED được thành lập với vai trò là một NHTW điều phối thị trường, ứng phó với khủng hoảng tài chính của nước Mỹ. Theo thời gian, cấu trúc của FED đã thay đổi cùng với các nhiệm vụ của tổ chức cũng được mở rộng. Vai trò chính sách tiền tệ được FED nêu rõ trong Đạo luật Dự trữ Liên bang, đã sửa đổi năm 1977 với các nhiệm vụ chính sau đây:

- Thực thi các chính sách tiền tệ quốc gia bằng cách tạo việc làm cho người dân Hoa Kỳ, ổn định giá cả và điều chỉnh lãi suất phù hợp cho dài hạn.

- Duy trì ổn định cho nền kinh tế cũng như kiểm soát rủi ro hệ thống có khả năng phát sinh trên thị trường tài chính. Bình ổn giá cả sản phẩm, dịch vụ nhằm khuyến khích tăng trưởng kinh tế.

- Giám sát tổ chức ngân hàng đồng thời đảm bảo hệ thống an toàn tài chính, quyền tín dụng của người dân một cách vững vàng.

- Cung cấp dịch vụ tài chính cho các tổ chức chính thức nước ngoài, tổ chức quản lý tài sản có giá trị và chính phủ Hoa Kỳ. FED cũng đóng vai trò then chốt trong việc vận hành hệ thống chi trả quốc gia.

Lãi suất FED hiện nay

Lãi suất FED – FEDeral Funds Rate là mức lãi suất qua đêm (vay trong 1 ngày) giữa các ngân hàng nhằm có được số tiền đúng với mức dự trữ bắt buộc của FED. Đây là một trong các công cụ của chính sách tiền tệ mà FED sử dụng để điều chỉnh lãi suất hoặc cung tiền trên thị trường nhằm thực hiện các mục tiêu kinh tế.

Lãi suất FED là chuẩn mực để các ngân hàng khác tại Hoa Kỳ xác định các loại lãi suất như lãi suất vay tín dụng, lãi suất tiết kiệm, lãi suất thế chấp, lãi suất cho vay… Vì thế, bất cứ biến động nào của lãi suất FED đều có ảnh hưởng đến nền kinh tế Hoa Kỳ và nhiều quốc gia khác trên thế giới.

Hiện nay, Cục Dự trữ Liên bang Mỹ đang đẩy mạnh việc tăng lãi suất để kiềm soát lạm phát. Điều này cảnh báo nguy cơ suy thoái nền kinh tế ngày càng gia tăng. Khi FED tăng lãi suất có thể làm đình trệ các hoạt động kinh tế của quốc gia. Tuy nhiên, hiện tại nền kinh tế Mỹ vẫn có một bệ đỡ khá vững vàng để suy thoái nếu xảy ra thì cũng sẽ ở mức độ nhẹ và trong một thời gian ngắn.

Tại cuộc họp ngày 14/6/2023, FED đã giữ nguyên lãi suất ở mức 5 – 5,25 điểm phần trăm. Tuy nhiên, Giới chuyên gia dự đoán chưa có gì là chắc chắn về việc Fed sẽ ngừng tăng lãi suất trong cuộc họp tiếp theo.

Quyết định tăng lãi suất lần thứ 3 của FED năm nay được đưa ra sau khi lạm phát ở Mỹ tăng cao đột biến vào tháng 5 và cũng không có dấu hiệu hạ nhiệt như thị trường đã kỳ vọng.

Các công cụ tiền tệ của FED

FED sẽ sử dụng các công cụ tiền tệ để hoàn thành các nhiệm vụ của mình. Vậy những công cụ nào đang được Cục dự trữ Liên Bang Hoa Kỳ sử dụng?

Mua bán trái phiếu chính phủ

Mua và bán trái phiếu chính phủ được sử dụng để điều tiết lượng cung tiền trong nền kinh tế. Khi FED mua vào trái phiếu chính phủ, một lượng tiền lớn được đưa vào lưu thông, cung tiền tăng, lãi suất sẽ giảm. Từ đó, hoạt động cho vay và tiêu dùng sôi động hơn, kích thích nền kinh tế phát triển.

Ngược lại, khi FED bán trái phiếu chính phủ, một lượng tiền lớn được thu về, cung tiền trong nền kinh tế giảm. Trong khi đó nhu cầu chưa giảm kịp với mức giảm cung tiền tạo ra khan hiếm tạm thời, lãi suất sẽ tăng, việc vay ngân hàng trở nên khó khăn hơn. Biện pháp này được sử dụng khi lạm phát ở mức cao.

Tỷ lệ dự trữ bắt buộc

Hiểu đơn giản, đây là khoản tiền FED quy định các NHTM thành viên phải dự trữ lại dựa trên số tiền đã huy động được, không được cho vay vượt quá mức dự trữ này. Công cụ này được sử dụng để điều tiết lượng cung tiền trong nền kinh tế.

Khi tỷ lệ dự trữ bắt buộc tăng, lượng tiền các NHTM có thể cho vay giảm, cung tiền trong nền kinh tế giảm, lãi suất sẽ tăng. Khi tỷ lệ dự trữ bắt buộc giảm, lượng tiền có thể cho vay tăng, cung tiền tăng, lãi suất giảm.

Lãi suất chiết khấu

Khi cần vốn cho các nhu cầu ngắn hạn, các NHTM thành viên sẽ vay từ FED với lãi suất chiết khấu nhỏ hơn lãi suất vay liên ngân hàng. Do vậy, lãi suất chiết khấu là công cụ FED sử dụng khi muốn điều chỉnh lượng cung tiền trong nền kinh tế.

Nếu FED tăng lãi suất chiết khấu, các NHTM e dè trong việc vay tiền, lượng cung tiền sẽ giảm. Ngược lại, nếu lãi suất chiết khấu tăng, các NHTM vay tiền nhiều hơn, lượng cung tiền sẽ tăng.

Tác động của việc FED tăng lãi suất đối với nền kinh tế

Mỹ là nền kinh tế lớn thuộc top đầu thế giới. Do đó, đồng USD đóng vai trò quan trọng, không chỉ là đồng tiền thanh toán trong các giao dịch kinh tế tại Mỹ mà còn là đồng tiền chuẩn được sử dụng phổ biến trong các giao dịch quốc tế.

Vì vậy, mọi thay đổi dù là nhỏ nhất của giá trị USD cũng tạo ảnh hưởng tới nền kinh tế, tài chính của nhiều quốc gia trên thế giới. FED là cơ quan duy nhất có quyền in, phát hành và điều chỉnh lãi suất đồng USD nên các quyết định tăng hay giảm lãi suất của FED sẽ ảnh hưởng tới nền kinh tế toàn cầu.

Ảnh hưởng của việc FED tăng lãi suất

Đối với kinh tế thế giới

Thứ nhất, về ngắn hạn, FED đã tăng lãi suất và dự báo còn sẽ tăng lên vào cuối năm 2023. Điều này có sẽ tác động tiêu cực với đà phục hồi của kinh tế (do tiêu dùng và đầu tư giảm), có thể sẽ đẩy kinh tế Mỹ vào trạng thái suy thoái mặc dù hiện tại FED nhận định rằng kinh tế Mỹ vẫn ở tình trạng ổn định.

Một số chuyên gia cũng cho rằng biến động lãi suất trái phiếu của chính phủ Mỹ khi lợi suất kỳ hạn 2, 3 và 5 năm có xu hướng hội tụ (lãi suất dài hạn bằng lãi suất ngắn và trung hạn). Đây cũng là dấu hiệu cho thấy khả năng kinh tế Mỹ nguy cơ rơi vào suy thoái trong thời gian tới.

Tuy nhiên, hiện tại FED vẫn đang thực hiện truyền thông với thông điệp ôn hòa rằng mức tăng 75 điểm là mức tăng bất thường, có tính thời điểm. FED cho rằng động thái tương tự có thể không được thực hiện thêm nhiều lần nữa, chứng tỏ FED lo ngại về nguy cơ đình lạm (nền kinh tế đình đốn khi lạm phát cao) của nền kinh tế.

Thứ hai, dự báo lãi suất tại Mỹ sẽ tăng lên ở mức 3,4% vào cuối 2022 và tăng lên 3,8% năm 2023. Điều này sẽ khiến chi phí vốn và chi phí trả nợ của các hộ gia đình, doanh nghiệp tăng cao đồng thời kinh tế Mỹ tăng chậm lại. Tuy nhiên, mức tăng sẽ ổn định hơn khi lạm phát được kiểm soát dần và thất nghiệp về mức 3,5% như trước đại dịch COVID-19.

Ngoài ra việc căng thẳng Nga – Ukraine vẫn còn; chính sách Zero Covid của Trung Quốc cùng với sự gián đoạn, đứt gãy chuỗi sản xuất, cung ứng toàn cầu khiến mặt bằng giá khó có thể giảm xuống nên FED phải tiếp tục thu hẹp chính sách tiền tệ của mình.

Thứ ba, việc FED tăng lãi suất khiến tỷ giá USD so với các đồng nội tệ đều tăng tạo điều kiện thuận lợi cho xuất khẩu. Tuy nhiên điều này lại gây khó khăn cho nhập khẩu và tạo áp lực lạm phát nhập khẩu cho các nước nhập siêu gia tăng lên.

Thứ tư, lãi suất tăng khiến cho thị trường tài chính biến động, trong đó có tình trạng dịch chuyển vốn đầu tư gián tiếp. Theo đó, một số nhà đầu tư sẽ tìm trú ẩn những kênh an toàn hơn. Họ có xu hướng chuyển một phần danh mục đầu tư của mình quay về Mỹ và khu vực khác, những nơi mà lãi suất tăng và rủi ro có thể chấp nhận được.

Đối với kinh tế Việt Nam

Đối với nền kinh tế Việt Nam, việc FED tăng lãi suất sẽ có những tác động rõ rệt hơn mặc dù ở mức độ ít hơn so với các quốc gia mới nổi và phát triển khác.

Thứ nhất, hoạt động thương mại của nước ta có thể tăng chậm lại khi sự phục hồi nền kinh tế toàn cầu suy giảm. Việc FED tăng lãi suất trong tương lai định hình rõ nét hơn xu hướng tăng lãi suất của các ngân hàng trung ương trên thế giới nhằm đối phó với lạm phát.

Chính vì vậy khiến cho chi phí vay nợ của các doanh nghiệp và người tiêu dùng tăng lên. Điều này đã khiến doanh nghiệp, cùng như người dân lo ngại, cân nhắc hơn khi đưa ra quyết định đầu tư, tiêu dùng, nhất là bằng tiền vốn vay.

Nhu cầu hàng hóa – dịch vụ trên toàn cầu giảm có thể làm giảm nhu cầu đối với hàng xuất khẩu Việt Nam và tác động tới sự phục hồi kinh tế của nước ta.

Thứ hai, FED tăng mạnh lãi suất khiến cho đồng USD lên giá hơn so với đa số các đồng tiền khác và ngược lại FED hạ lãi suất thì USD giảm, trong đó có VND. Vì vậy FED đã tạo sức ép lớn hơn lên cặp tiền tệ USD/VND.

Cho đến nay tỷ giá USD/VND trên thị trường đã tăng hơn 1,65%, chỉ số DXY tăng lên 9,9% so với cuối năm 2021. Mức chênh lệch lãi suất VND – USD đang ở mức thấp trong vòng nhiều tháng qua. Chênh lệch lãi suất VND – USD kỳ hạn một tuần cũng đang ở mức -0,3%- 0% và sẽ còn tiếp tục tạo áp lực tăng tỷ giá hơn trong thời gian tới.

Thứ ba, việc FED tăng lãi suất khiến cho mặt bằng lãi suất trong nước sẽ tăng lên. Do vậy, chi phí vay vốn mới cũng như nghĩa vụ trả nợ bằng đồng USD tiếp tục tăng, dẫn đến lãi suất huy động chịu nhiều áp lực tăng giá.

Dự kiến lãi suất huy động sẽ tăng nhẹ trong bối cảnh: thanh khoản của hệ thống các tổ chức tín dụng bị thu hẹp; sức ép lạm phát tăng cao, chỉ số tiêu dùng CPI tháng 5 đã tăng 2,86% so với cùng kỳ năm ngoái, kéo theo nhu cầu vốn tăng.

Với nghĩa vụ trả nợ bằng đồng USD, các động thái của FED sẽ gây ảnh hưởng tiêu cực với các khoản nợ trả bằng USD. Khi lãi suất và tỷ giá USD tăng lên thì nghĩa vụ trả nợ vay nước ngoài của các doanh nghiệp cũng sẽ tăng lên đáng kể.

Thứ tư, việc tăng lãi suất của FED sẽ tác động đối với dòng vốn đầu tư, đặc biệt là đầu tư gián tiếp nước ngoài. Một số nhà đầu tư lo ngại rủi ro sẽ rút vốn từ các thị trường mới nổi để quay về đầu tư tại thị trường Mỹ hoặc một số thị trường khác để trú ẩn rủi ro đồng thời hưởng lãi suất cao hơn trước. Trước đó, động thái này cũng đã xảy ra năm 2021 và dự kiến sẽ xảy ra tại thị trường chứng khoán Việt Nam năm 2022, mặc dù triển vọng kinh tế nước ta vẫn đang tích cực.

Tuy nhiên, dự báo xu thế này không rõ ràng và không làm ảnh hưởng quá nhiều đối với thị trường Việt Nam. Điều này thể hiện trong 5 tháng đầu của năm 2023, các nhà đầu tư ngoại đã chuyển sang bán ròng.

FED tăng lãi suất ảnh hưởng gì đến TTCK Việt nam

FED mới đây đã tăng lãi suất và dự báo có thể tăng lên 3,1% đến 3,6% vào cuối năm nay. Chứng khoán Việt Nam có thể sẽ chịu tác động tiêu cực từ việc FED tăng lãi suất.

Thứ nhất, tình hình tài chính toàn cầu thắt chặt hơn đã làm giảm triển vọng tăng trưởng nền kinh tế thế giới. Điều này đã dẫn đến nhu cầu hàng xuất khẩu của Việt Nam thấp hơn.

Thứ hai, lãi suất huy động bằng đồng VND sẽ chịu áp lực tăng trong những tháng cuối năm. Lãi suất huy động tiếp tục sẽ tăng cao từ giờ cho đến cuối năm 2022 nguyên nhân do lãi suất USD tăng và áp lực lạm phát tại Việt Nam cũng tăng cao trong những quý tới.

Thứ ba, lãi suất USD tăng sẽ gây áp lực lên nghĩa vụ trả nợ nước ngoài của Chính phủ và các doanh nghiệp Việt Nam. Theo ước tính, nợ nước ngoài của Việt Nam chiếm đến 39% GDP vào cuối 2021. Tính thanh khoản của thị trường tài chính quốc tế tiếp tục thắt chặt hơn. Do đó, Chính phủ cũng như các doanh nghiệp Việt Nam khó huy động nguồn vốn trên thị trường quốc tế và sẽ phải chịu lãi suất cao hơn.

Thứ tư, về mặt lý thuyết, dòng vốn đầu tư gián tiếp nước ngoài có thể sẽ bị tác động tiêu cực bởi “taper tantrum”. Đây là kế hoạch “rút chân ga” khỏi “cổ máy kinh tế bằng việc giảm lượng trái phiếu mà FED mua vào một cách từ từ trong khoảng thời gian dài. Tuy nhiên, thị trường chứng khoán Việt Nam đã chứng kiến một đợt giảm điểm mạnh trong những tháng vừa qua.

Thứ năm, đồng USD mạnh đã gây ra áp lực lên tỷ giá hối đoái của Việt Nam. Đồng USD mạnh kéo theo tỷ giá USD/VND tăng lên 1,7% tính từ đầu năm đến nay. Tuy nhiên, đồng VND vẫn là một trong những đồng tiền ổn định nhất trong khu vực. Các báo cáo nhận định những yếu tố giữ cho đồng VND vẫn duy trì ổn định trong những năm gần đây, gồm thặng dư thương mại được cải thiện và dự trữ ngoại hối tăng cao.

Tuy nhiên, nhiều chuyên gia nhận định trong trung và dài hạn của thị trường chứng khoán Mỹ sẽ chịu áp lực khi chính sách tiền tệ thắt chặt sẽ làm giảm kỳ vọng tăng trưởng kinh tế. Chứng khoán Việt Nam có thể sẽ bị ảnh hưởng tương tự như vậy trong trung và dài hạn. Do vậy, các nhà đầu tư cần phải thận trọng trong những phiên giao dịch tiếp theo.

Để thành công trên thị trường tài chính, các nhà đầu tư cần có tư duy nhạy bén với sự thay đổi để thích ứng với môi trường cạnh tranh khốc liệt này. Hy vọng qua bài viết bạn đã hiểu lãi suất FED là gì cũng như giải đáp được thắc mắc FED hạ lãi suất thì USD tăng hay giảm. Qua đó hỗ trợ các nhà đầu tư phần nào trong quá trình tham gia đầu tư chứng khoán.

Một số câu hỏi liên quan đến hoạt động của FED

Nhiều nhà đầu tư lo lắng về việc FED liên tục nâng lãi suất trong năm nay. Fed tăng lãi suất ảnh hưởng như thế nào đến Bitcoin, giá USD, giá vàng và thị trường chứng khoán? Dưới đây là câu trả lời cho một số vấn đề được nhiều nhà đầu tư quan tâm nhất.

[WPSM_AC id=2392]

Như vậy, việc FED tăng lãi suất có hiệu quả tích cực trong việc kiềm chế lạm phát tại Mỹ nhưng lại mang đến những tác động tiêu cực đến sự tăng trưởng kinh tế Mỹ và thế giới. Chứng khoán Vina hy vọng qua bài viết này, nhà đầu tư hiểu rõ về FED và những ảnh hưởng của việc FED điều chỉnh lãi suất, từ đó theo dõi và đưa ra được quyết định đầu tư hiệu quả nhất cho từng thời điểm.

Disclaimers: Nội dung chỉ mang tính chất tham khảo và cung cấp thông tin, không phải là lời khuyên đầu tư. Nội dung chia sẻ có thể đã cũ do yếu tố thời gian. Vui lòng chủ động tìm hiểu thêm thông tin.

VNSC by Finhay – Tích lũy và đầu tư từ đây

Finhay, chủ quản của Chứng khoán Vina (VNSC): Giấy phép số 50/UBCK-GPHĐKD do Ủy ban Chứng Khoán Nhà Nước cấp ngày 29 tháng 12 năm 2006

- Website: https://vnsc.vn

- Hỗ trợ trực tiếp: m.me/finhayvn

- Group Cộng đồng Finhay: https://www.facebook.com/groups/finhay/