Bất cứ người lao động nào đi làm cũng đều phải có trách nhiệm đóng thuế thu nhập cá nhân. Vậy bạn đã biết rõ các khoản thu nhập nào của mình phải chịu thuế? Hay đã biết cách đóng thuế thu nhập cá nhân? VNSC sẽ đưa ra lời giải đáp qua bài viết dưới đây nhé!

10 Khoản thu nhập phải chịu thuế thu nhập cá nhân

Để hiểu rõ thu nhập chịu thuế trong thuế thu nhập cá nhân, độc giả cần nắm rõ các khoản thu nhập phải chịu thuế được quy định tại Điều 2 Thông tư 111/2013/TT-BTC.

Thu nhập từ kinh doanh

Đây là các khoản thu nhập thuộc: sản xuất, kinh doanh hàng hóa, dịch vụ trong tất cả các ngành nghề theo quy định của pháp luật. Ngoài ra còn có:

- Thu nhập từ các hoạt động hành nghề độc lập của cá nhân trong các lĩnh vực, ngành nghề có giấy phép hoặc chứng chỉ hành nghề theo quy định của pháp luật.

- Thu nhập từ hoạt động sản xuất, kinh doanh nông nghiệp, lâm nghiệp, nuôi trồng, đánh bắt thủy sản, làm muối trong trường hợp không được miễn thuế.

Thu nhập từ tiền lương, công

Đây là các khoản thu nhập mà người lao động nhận từ người sử dụng lao động, bao gồm:

- Tiền lương, tiền công và bất kỳ các khoản có tính chất tiền lương, tiền công.

- Các khoản phụ cấp, trợ cấp, ngoại trừ các khoản phụ cấp, trợ cấp ưu đãi hàng tháng theo quy định pháp luật về ưu đãi người có công.

- Tiền thù lao dưới các hình thức khác nhau.

- Tiền từ tham gia các hiệp hội kinh doanh, ban kiểm soát doanh nghiệp, hội đồng quản trị doanh nghiệp, ban quản lý dự án, hội đồng quản lý, các hiệp hội, hội nghề nghiệp và tổ chức khác.

- Các lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công mà người nộp thuế được hưởng dưới mọi hình thức do người sử dụng lao động trả.

Thu nhập từ đầu tư vốn

Thu nhập cá nhân thu được từ các hình thức sau:

- Tiền lãi được nhận từ việc cho các tổ chức, doanh nghiệp, hộ gia đình, cá nhân kinh doanh hoặc nhóm cá nhân kinh doanh vay theo hợp đồng vay hoặc thỏa thuận vay.

- Cổ tức được nhận từ việc góp vốn mua cổ phần trong một công ty.

- Lợi tức được nhận từ việc tham gia góp vốn vào công ty hợp danh, công ty trách nhiệm hữu hạn, liên doanh, hợp tác xã, hợp đồng hợp tác kinh doanh và các hình thức kinh doanh; hoặc góp vốn vào các quỹ đầu tư chứng khoán và quỹ đầu tư khác.

- Khoản thu nhập từ phần tăng thêm của giá trị vốn góp nhận được khi giải thể, chuyển đổi mô hình hoạt động, sáp nhập, chia tách doanh nghiệp hoặc khi rút vốn.

- Thu nhập từ lãi trái phiếu, tín phiếu và các giấy tờ có giá khác.

- Các khoản thu nhập khác như góp vốn đầu tư bằng hiện vật, danh tiếng, quyền sử dụng đất, phát minh, sáng chế.

- Thu nhập từ cổ tức trả bằng cổ phiếu và thu nhập từ lợi tức ghi tăng vốn cũng được tính vào thu nhập từ đầu tư vốn.

Thu nhập từ chuyển nhượng vốn

Đây là các khoản thu nhập cá nhân nhận được từ việc chuyển nhượng vốn góp trong các công ty trách nhiệm hữu hạn, công ty hợp danh, hợp đồng hợp tác kinh doanh, hợp tác xã, quỹ tín dụng nhân dân, tổ chức kinh tế và các tổ chức khác.

Ngoài ra, thu nhập từ chuyển nhượng chứng khoán cũng được tính vào khoản thu nhập này. Điều này bao gồm việc mua bán cổ phiếu, trái phiếu, chứng chỉ quỹ và các loại chứng khoán khác.

Cuối cùng, khoản thu nhập từ chuyển nhượng vốn cũng bao gồm các hình thức khác như chuyển nhượng vốn bằng tiền mặt hoặc bằng tài sản khác.

Thu nhập từ chuyển nhượng bất động sản

Khoản thu bao gồm các khoản thu nhập được nhận từ việc chuyển nhượng các loại tài sản như sau:

- Thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất, ví dụ như các tòa nhà, nhà xưởng, nhà kho và công trình khác.

- Thu nhập từ chuyển nhượng quyền sở hữu nhà ở, bao gồm cả nhà ở được hình thành trong tương lai.

- Thu nhập từ chuyển nhượng quyền thuê đất và thu nhập có thể được nhận khi góp vốn bằng bất động sản để thành lập doanh nghiệp hoặc bổ sung vốn kinh doanh của doanh nghiệp.

- Thu nhập có thể được nhận từ việc uỷ quyền quản lý bất động sản mà người được uỷ quyền có thể chuyển nhượng bất động sản hoặc có quyền như người sở hữu bất động sản.

- Khoản thu nhập từ việc chuyển nhượng bất động sản cũng có thể bao gồm các khoản thu nhập khác nhận được dưới mọi hình thức, ví dụ như phí dịch vụ, tiền thuê bất động sản, hoặc các khoản phí khác.

Thu nhập từ trúng thưởng

Khoản thu nhập từ trúng thưởng cũng cần phải đóng thuế và là khoản tiền hoặc hiện vật mà các cá nhân nhận được dưới nhiều hình thức khác nhau như:

- Trúng xổ số và các giải thưởng khuyến mãi khi mua bán hàng hoá.

- Trúng thưởng từ các trò chơi, cuộc thi hay cá cược được pháp luật cho phép.

Thu nhập từ sở hữu bản quyền

Thu nhập từ bản quyền bao gồm thu nhập nhận được khi chuyển nhượng hoặc chuyển giao quyền sở hữu, quyền sử dụng các đối tượng của quyền sở hữu trí tuệ, và thu nhập từ chuyển giao công nghệ. Cụ thể như:

- Đối tượng của quyền sở hữu trí tuệ bao gồm: Các quyền đối với tác giả, quyền sở hữu công nghiệp, quyền đối với giống cây trồng.

- Đối với chuyển giao công nghệ, đối tượng bao gồm: Chuyển giao bí quyết kỹ thuật, kiến thức kỹ thuật về công nghệ, giải pháp kỹ thuật, công thức, phương án công nghệ, bản vẽ, sơ đồ kỹ thuật, chương trình máy tính, thông tin dữ liệu và giải pháp hợp lý hoá sản xuất, đổi mới công nghệ. Và cả các khoản thu nhập từ chuyển giao, chuyển quyền các đối tượng của quyền sở hữu trí tuệ và chuyển giao công nghệ, bao gồm cả trường hợp chuyển nhượng lại.

Cần lưu ý rằng, các khoản thu nhập này phải tuân thủ các quy định của pháp luật và có thể phải chịu thuế theo quy định của pháp luật.

Khoản thu nhập từ việc nhượng quyền thương mại

Các khoản thu nhập này bao gồm các khoản thu nhập mà cá nhân nhận được từ các hợp đồng nhượng quyền thương mại. Các khoản thu nhập này bao gồm cả việc nhượng lại quyền thương mại.

Thu nhập từ nhận thừa kế bao gồm các khoản thu nhập mà cá nhân nhận được theo di chúc hoặc theo quy định của pháp luật về thừa kế.

Thu nhập từ nhận thừa kế

Đối với nhận thừa kế là chứng khoán, các khoản thu nhập bao gồm: cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ,… hoặc cổ phần của cá nhân trong công ty cổ phần.

Bên cạnh đó, phần nhận thừa kế có thể là phần vốn góp trong các tổ chức kinh tế, cơ sở kinh doanh, các khoản thu nhập bao gồm vốn góp trong công ty trách nhiệm hữu hạn, công ty hợp danh, vốn góp trong doanh nghiệp tư nhân, cơ sở kinh doanh cá nhân; vốn góp với các hiệp hội, quỹ.

- Đối với nhận thừa kế là bất động sản, các khoản thu nhập bao gồm: quyền sử dụng đất hoặc tài sản gắn liền với đất; quyền sở hữu nhà; kết cấu hạ tầng và các công trình xây dựng liên quan tới đất; các khoản thu nhập khác nhận thừa kế là bất động sản dưới mọi hình thức.

- Đối với nhận thừa kế là tài sản cần phải đăng ký quyền sở hữu hoặc quyền sử dụng, các khoản thu nhập bao gồm ô tô, xe máy, xe mô tô, tàu thủy, thuyền, tàu bay,.. và các tài sản khác.

Thu nhập từ việc nhận quà tặng

Thu nhập từ nhận quà tặng là khoản thu nhập mà cá nhân nhận được từ các tổ chức hoặc cá nhân trong và ngoài nước. Quà tặng có thể bao gồm các loại tài sản như chứng khoán, phần vốn góp trong các tổ chức kinh tế và cơ sở kinh doanh, bất động sản, và tài sản phải đăng ký quyền sở hữu hoặc quyền sử dụng như ô tô, xe máy, tàu thủy, súng săn, và súng thể thao.

Xem thêm:

- Hướng dẫn cách tính thuế thu nhập cá nhân mới đơn giản nhất từ tiền lương, tiền công

- Top 6 phần mềm tính thuế thu nhập cá nhân uy tín nhất hiện nay

Cách đóng thuế thu nhập cá nhân chi tiết nhất

Uỷ quyền quyết toán thuế

Dưới đây là một vài điều kiện để bạn có thể được uỷ quyền quyết toán thuế, cụ thể như sau:

- Là cá nhân đang làm việc tại 1 đơn vị có thu nhập tiền lương có ký hợp đồng lao động từ 3 tháng trở lên, bao gồm cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch. Đồng thời có thu nhập vãng lai ở nơi khác trung bình tháng trong năm không quá 10 triệu đồng.

- Là cá nhân được điều chuyển từ tổ chức cũ đến tổ chức mới do công ty thực hiện sáp nhập hoặc chia tách, chuyển đổi mô hình doanh nghiệp,.. thì cá nhân đó sẽ được uỷ quyền quyết toán thuế thu nhập cá nhân cho tổ chức mới.

Trong trường hợp cá nhân đã ủy quyền và trực tiếp quyết toán với cơ quan thuế, đồng thời tổ chức trả thu nhập đã thực hiện quyết toán thuế thay cho cá nhân đó thì tổ chức trả thu nhập không cần điều chỉnh lại quyết toán thuế mà chỉ cần cấp chứng từ khấu trừ thuế cho cá nhân theo số quyết toán. Sau đó bạn chỉ cần ghi chú vào góc dưới bên trái của chứng từ khấu trừ thuế với nội dung: “Công ty … đã quyết toán thuế TNCN thay cho Ông/Bà (theo ủy quyền) tại dòng (số thứ tự) của Phụ lục Bảng kê 05-1/BK-TNCN” để cá nhân trực tiếp quyết toán thuế với cơ quan thuế.

Để uỷ quyền quyết toán thuế TNCN năm 2023, người nộp thuế cần thực hiện hai bước sau:

Bước 1: Chuẩn bị mẫu giấy ủy quyền quyết toán thuế và kê khai.

Người nộp thuế cần tải và điền đầy đủ thông tin vào mẫu giấy ủy quyền quyết toán thuế TNCN (mẫu số 08/UQ-QTT-TNCN được ban hành kèm theo Thông tư 80/2021/TT-BTC) để ủy quyền cho tổ chức hoặc cá nhân trả thu nhập quyết toán thay mình.

Bước 2: Gửi giấy ủy quyền đã hoàn thành thông tin cho tổ chức, cá nhân trả thu nhập.

Thường thì kế toán doanh nghiệp sẽ chủ động in và hướng dẫn người lao động trong đơn vị điền thông tin theo quy định, sau đó giúp họ khai và nộp thuế đúng thời hạn quy định.

Tự quyết toán thuế

Dưới đây là các tình huống mà cá nhân phải tự quyết toán thuế thu nhập cá nhân bao gồm:

- Trong trường hợp được phép ủy quyền quyết toán thuế nhưng không sử dụng quyền ủy quyền đó.

- Đối với những người cần thực hiện kê khai quyết toán thuế trực tiếp với cơ quan thuế mà không được phép ủy quyền.

Theo Khoản 3, Điều 21 của Thông tư 92/2015/TT-BTC, những cá nhân cư trú có thu nhập từ tiền lương, tiền công phải tự kê khai quyết toán thuế khi có số thuế phải nộp thêm, hoàn thuế hoặc bù trừ vào kỳ tính thuế tiếp theo, trừ những trường hợp sau:

- Cá nhân có số thuế phải nộp ít hơn số thuế đã tạm nộp, không yêu cầu hoàn thuế hoặc bù trừ thuế vào kỳ sau.

- Cá nhân mà người sử dụng lao động đã mua bảo hiểm nhân thọ (ngoại trừ bảo hiểm về hưu trí tự nguyện, bảo hiểm không bắt buộc khác có tích lũy phí do người sử dụng lao động hoặc doanh nghiệp bảo hiểm khấu trừ phí) chịu thuế thu nhập cá nhân theo thuế suất 10% trên số tiền phí bảo hiểm tương ứng với phần của người sử dụng lao động, hướng dẫn tại Khoản 2 Điều 14 Thông tư 92/2015/TT-BTC. Trong trường hợp này, đơn vị không cần quyết toán thuế đối với phần thu nhập này.

Thủ tục tự quyết toán thuế

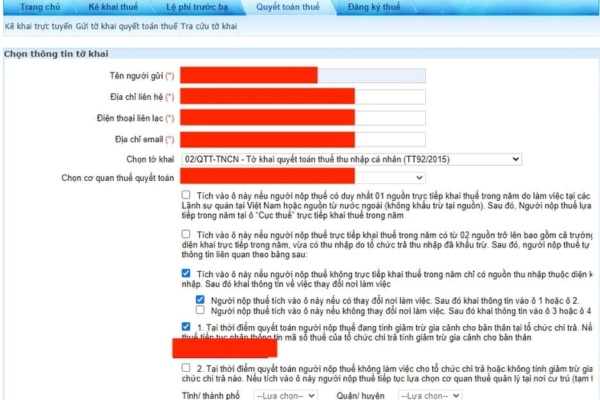

Hiện nay, người lao động có thể tự làm thủ tục quyết toán thuế online tại trang web của Tổng cục Thuế mà không cần phải đến trực tiếp để làm thủ tục. Các bước để thực hiện đóng thuế thu nhập cá nhân online như sau:

- Truy cập và đăng ký tài khoản trên website của Tổng cục Thuế.

- Tính toán tổng thu nhập chịu thuế trong năm, bao gồm tiền lương, tiền công, thu nhập từ hoạt động kinh doanh, thu nhập từ chuyển nhượng bất động sản, tiền lãi tiết kiệm, cổ tức và các loại thu nhập khác.

- Xác định các khoản giảm trừ gia cảnh và các khoản miễn, giảm thuế theo quy định của pháp luật.

- Tính toán số thuế phải nộp, số thuế đã nộp và số thuế phải nộp thêm hoặc được hoàn (nếu có).

Điền thông tin vào mẫu kê khai quyết toán thuế thu nhập cá nhân trực tuyến:

- Tên người nộp thuế: điền họ và tên của người tự quyết toán.

- Địa chỉ liên hệ: nhập địa chỉ thường trú/tạm trú.

- Điện thoại liên lạc: điền thông tin số điện thoại của người tự quyết toán.

- Địa chỉ email: điền địa chỉ email của người tự quyết toán.

Kiểm tra và xác nhận nội dung kê khai quyết toán thuế.

Nộp hồ sơ quyết toán thuế thu nhập cá nhân trực tuyến thông qua hệ thống thuế điện tử của Tổng cục Thuế.

Cuối cùng, bạn chỉ cần theo dõi kết quả xử lý của cơ quan thuế và nhận thông báo kết quả quyết toán thuế. Nếu cần nộp thêm thuế, bạn cần thực hiện nộp số thuế phải nộp thêm. Nếu có số thuế được hoàn, bạn sẽ nhận được thông báo và thủ tục hoàn thuế từ cơ quan thuế.

Trên đây là các thông tin người lao động cần nắm rõ khi tham gia vào thị trường lao động. Hy vọng các bạn có thể tích luỹ được kiến thức để có thể chuẩn bị bất kỳ lúc nào cần. Đừng quên theo dõi các thông tin từ VNSC để tích luỹ thêm kiến thức bổ ích nhé!

Disclaimers: Nội dung chỉ mang tính chất tham khảo và cung cấp thông tin, không phải là lời khuyên đầu tư. Nội dung chia sẻ có thể đã cũ do yếu tố thời gian. Vui lòng chủ động tìm hiểu thêm thông tin.

VNSC by Finhay – Tích lũy và đầu tư từ đây

Finhay, chủ quản của Chứng khoán Vina (VNSC): Giấy phép số 50/UBCK-GPHĐKD do Ủy ban Chứng Khoán Nhà Nước cấp ngày 29 tháng 12 năm 2006