Nếu dự báo Việt Nam được chính thức nâng hạng từ tháng 9/2025, 2025 là năm phù hợp để nhà đầu tư tích lũy những cổ phiếu hưởng lợi từ câu chuyện nâng hạng.

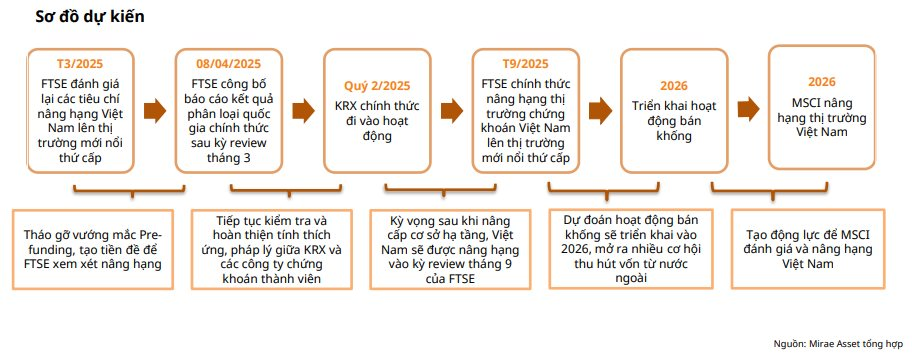

Trong báo cáo nâng hạng “Giai đoạn nước rút” của Chứng khoán Mirae Asset, nhóm phân tích kỳ vọng VSDC sẽ đẩy nhanh việc thành lập công ty con (thực hiện nhiệm vụ đối tác bù trừ trung tâm CCP) trong Quý 2/2025.

Từ đó, tổ chức trực tiếp chịu trách nhiệm hoàn thiện các quy trình thanh toán giữa VSDC và thành viên liên quan (công ty chứng khoán, các ngân hàng thương mại được cấp giấy chứng nhận đủ điều kiện cung cấp dịch vụ bù trừ, thanh toán giao dịch chứng khoán).

Thực tế, mục tiêu nâng hạng thị trường Việt Nam đã đạt nhiều bước tiến quan trọng. Gần đây, vào ngày 26/02/2025, Sở giao dịch Chứng khoán TP.HCM (HOSE) đã có công văn gửi các công ty chứng khoán (CTCK) liên quan đến hệ thống giao dịch KRX nhằm chuẩn bị dữ liệu cho đợt kiểm thử sắp tới. KRX là cơ sở hạ tầng cần thiết để rút ngắn thời gian thanh toán và giải quyết tiêu chí Chu kỳ thanh toán.

Trước đó, ngày 02/11/2024, cơ chế Non – prefunding chính thức có hiệu lực sau khi Bộ Tài chính phê duyệt Thông tư 68/2024/TT-BTC,

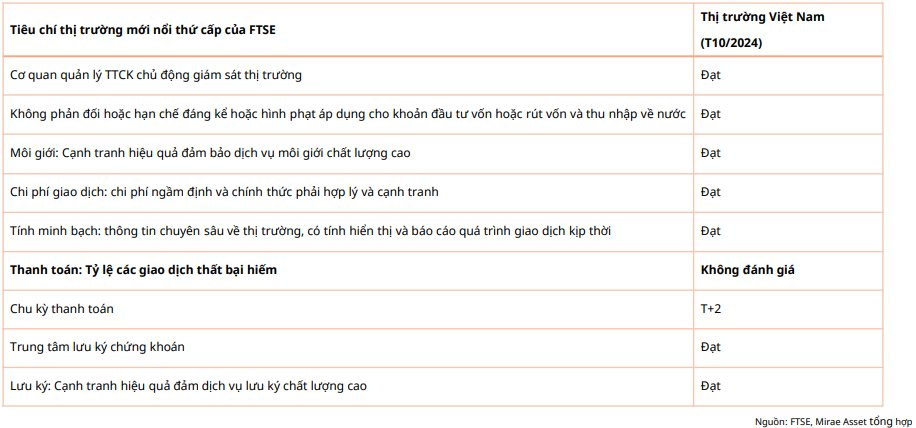

cho phép giao dịch mua cổ phiếu không yêu cầu có đủ tiền khi đặt lệnh của nhà đầu tư tổ chức nước ngoài. Theo đó, nhà đầu tư tổ chức nước ngoài mua chứng khoán ngay trong ngày (T+0) và thanh toán vào các ngày sau (T+1/T+2). Điều này đáp ứng tiêu chí quan trọng để nâng cấp thị trường Việt Nam lên trạng thái Thị trường Mới nổi theo chuẩn FTSE Russell.

FTSE Russell chia làm 4 phân hạng: Developed, Advanced Emerging, Secondary Emerging và Frontier. Theo đánh giá tháng 9/2024 (gần nhất) của FTSE, Việt Nam hiện nằm trong danh sách theo dõi nhằm nâng hạng lên Secondary Emerging từ tháng 9/2018. Theo đó, Việt Nam vẫn chưa đáp ứng được tiêu chí Chu kỳ thanh toán (DVP).

Theo Mirae Asset, FTSE Russell ghi nhận nỗ lực và khuyến khích công bố các quy tắc hoạt động chi tiết hơn bao gồm cả việc hoàn thiện vai trò trách nhiệm của các tổ chức thành viên. Đồng thời, nâng cấp hệ thống hạ tầng và xử lý giao dịch thông qua đưa hệ thống KRX vào hoạt động. Song song đó, đánh giá tính hiệu quả của hệ thống và khắc phục nếu xảy ra lỗi khi giao dịch.

Đội ngũ phân tích kỳ vọng đến tháng 9/2025 Việt Nam sẽ được quyết định nâng hạng từ Frontier lên Secondary Emerging, và kỳ vọng được giải ngân từ tháng 3/2026.

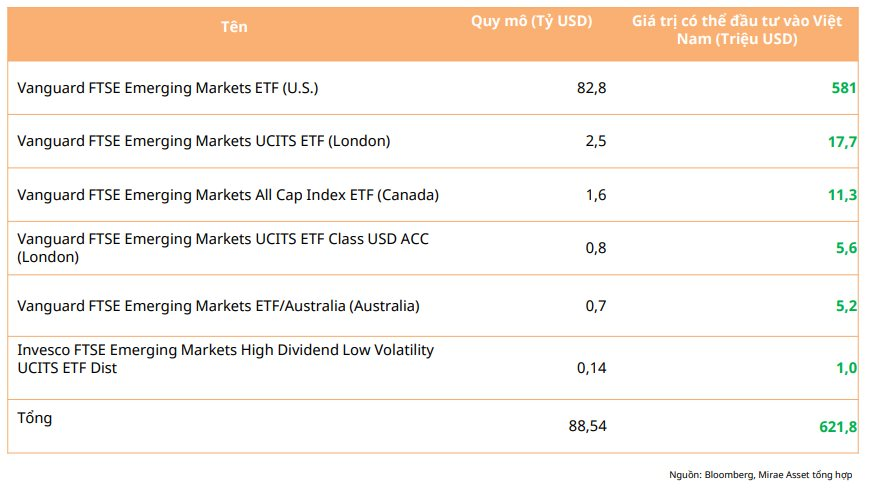

Quy mô vốn hóa của VN-Index đạt hơn 216 tỷ USD (6/3/2025), khá tương đồng với vài quốc gia được phân bổ tỷ trọng thấp trong danh mục FTSE Emerging markets Index. Tiêu biểu như quy mô vốn hóa thị trường Chile đạt 176 tỷ USD (T1/2025), Qatar 171 tỷ USD (T1/2025). MASVN ước tính tỷ trọng của Việt Nam trong rổ sẽ ở mức khoảng 0,7% khi được thêm vào chính thức.

Tiêu biểu, Vanguard FTSE Emerging Markets ETF với quy mô gần 83 tỷ USD. Với tỷ trọng phân bổ 0,7%, Việt Nam có thể được giải ngân ở khoảng 581 triệu USD. MASVN cho rằng, dòng tiền ngoại chảy vào Việt Nam không những đến từ những quỹ sử dụng chỉ số FTSE Emerging markets Index làm tham chiếu, mà còn thu hút những dòng vốn ngoại khác khi thị trường nâng hạng.

Tổng hợp một số quỹ ETF sử dụng FTSE Emerging markets Index làm tham chiếu, với tỷ trọng phân bổ 0,7%. "Việt Nam có thể nhận đầu tư ước tính khoảng 622 triệu USD (gần 15.878 tỷ đồng). Thực tế có thể hơn do thu hút những dòng vốn ngoại khác", báo cáo nêu rõ.

Thời điểm phù hợp tích lũy cổ phiếu hưởng lợi từ câu chuyện nâng hạng

Theo quan sát, đa phần các thị trường trước thời điểm nâng hạng chính thức 1 – 2 năm, thị trường chứng khoán đều có dấu hiệu bật tăng. Cụ thể: Qatar tăng hơn 45% từ (T9/2013-T9/2014), Saudi Arabia tăng hơn 23% (T3/2017-T3/2018), Romania tăng hơn 18% từ (T9/2018-T9/2019).

Trong ngắn hạn, các thị trường trước thời điểm nâng hạng chính thức thường ghi nhận mức tăng tốt. Vì vậy, nếu dự báo Việt Nam được chính thức nâng hạng từ tháng 9/2025, như vậy năm 2025 là năm phù hợp để nhà đầu tư tích lũy những cổ phiếu hưởng lợi từ câu chuyện nâng hạng.

Bên cạnh đó, về mặt dài hạn sau thời điểm giải ngân chính thức (cách 6 tháng tới 1 năm so với thời điểm chính thức có thông tin nâng hạng), vốn hóa thị trường ở đa số các thị trường đã được nâng hạng trong quá khứ đều cho thấy mức tăng trưởng tốt tới thời điểm hiện tại.

MASVN cho biết, một số cổ phiếu trong danh mục (cập nhật ngày 19/02/2025) của FTSE kỳ vọng hưởng lợi. Tuy nhiên, nếu nâng hạng thành công, cổ phiếu cần đạt yêu cầu mới của FTSE Secondary Emerging để lọt vào danh sách lựa chọn như vốn hóa, thanh khoản, tỷ lệ sở hữu nhà đầu tư nước ngoài, …

%20(1).png)

Ngoài ra, Mirae Asset đánh giá cao nhóm ngành chứng khoán, là nhóm hưởng lợi trực tiếp nếu thị trường nâng hạng thành công. Cùng với việc thu hút dòng vốn ngoại, thanh khoản thị trường dự kiến tăng cao. Tâm lý đầu tư cải thiện kéo theo dư nợ cho vay ký quỹ tăng, mở rộng biên lợi nhuận tạo kỳ vọng tăng trưởng cho nhóm ngành chứng khoán.