.png)

KBSV duy trì quan điểm tích cực của thị trường chung trong tháng 3, dù có thể xuất hiện các nhịp rung lắc ngắn hạn

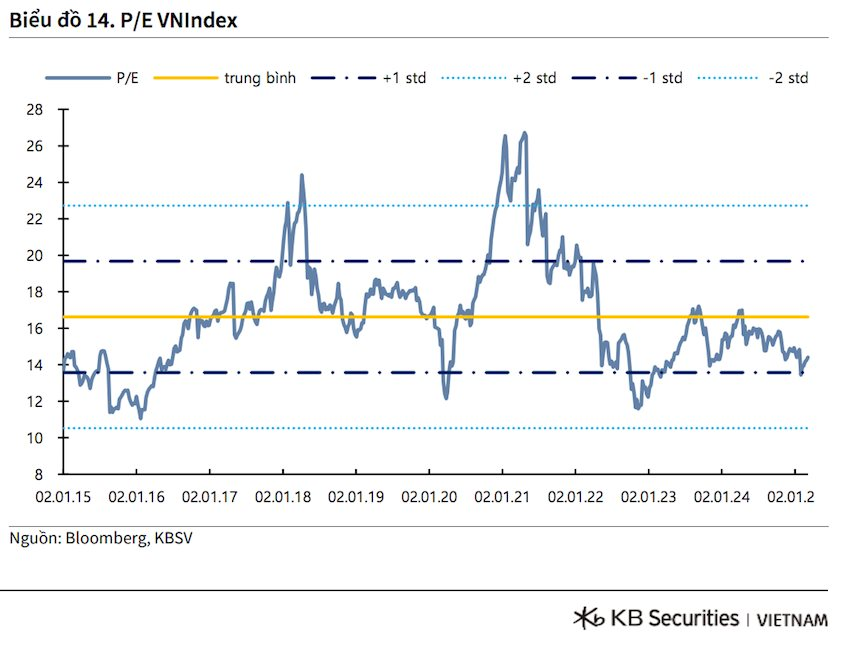

Trong báo cáo chiến lược tháng 3 mới công bố, Chứng khoán KB Việt Nam cho biết về mặt định giá, mức P/E hiện tại của VN-Index khoảng 14,4 lần (theo số liệu từ Bloomberg – mức P/E này đã loại bỏ các lợi nhuận bất thường của doanh nghiệp). Mức định giá này vẫn đang thấp với mức bình quân 5 năm là khoảng 17.

Một số yếu tố tích cực tác động lên thị trường trong tháng 3 như các doanh nghiệp niêm yết cho thấy sự tối ưu về mặt biên lợi nhuận và tập trung cải thiện các mảng kinh doanh cốt lõi trong cả năm 2024. Do đó, kết quả kinh doanh quý 1/2025 được kỳ vọng sẽ tiếp tục tạo động lực cho thị trường chứng khoán khi nhu cầu trong nước cũng như ngoài nước dần có sự cải thiện, co hẹp sự phân hóa giữa các ngành nghề. Từ đó thúc đẩy mặt bằng EPS, đưa mức định giá P/E của VN-Index về vùng hấp dẫn.

Tỷ giá trong thời gian tới dự kiến có áp lực tăng nhẹ, tuy nhiên vẫn nằm trong tầm kiểm soát của SBV với các chính sách linh hoạt trên thị trường mở và dần trở nên ổn định hơn khi DXY đang hạ nhiệt nhanh hơn kỳ vọng. Điều này tạo không gian chính sách để NHNN duy trì chính sách tiền tệ hỗ trợ như hiện tại, qua đó giúp duy trì mặt bằng lãi suất thấp.

Theo KBSV, tâm điểm của thị trường trong giai đoạn tới vẫn sẽ đến từ tiến trình đưa vào hoạt động hệ thống KRX trong quý 2/2025 và nâng hạng của thị trường chứng khoán Việt Nam theo FTSE. Quan điểm của KBSV cho rằng Việt Nam có thể có thông báo chính thức nâng hạng vào tháng 9/2025 và được thêm vào bộ chỉ số FTSE Emerging Index vào tháng 3/2026. Diễn biến này dự kiến sẽ duy trì tâm lý lạc quan và mở thu hút dòng vốn ngoại mới cho thị trường.

Chỉ số VN-Index hiện đang vẫn đang ở vùng giá tương đối hấp dẫn trong bối cảnh các yếu tố cơ bản nội tại của thị trường đang có nhiều chuyển biến tích cực, đặc biệt liên quan đến môi trường lãi suất duy trì ở mức thấp và tình hình hoạt động kinh doanh khả quan của doanh nghiệp.

“Chúng tôi duy trì quan điểm tích cực của thị trường chung trong tháng 3, dù có thể xuất hiện các nhịp rung lắc ngắn hạn trong bối cảnh Việt Nam không nằm ngoài sức ảnh hưởng của những rủi ro tiềm tàng trên các khía cạnh thương mại và chính trị toàn cầu”, báo cáo nêu rõ.

Với đà tích lũy đang tạm thời giữ thế chủ động cùng sự lan tỏa rộng của dòng tiền, mặc dù có thể xuất hiện một nhịp điều chỉnh ngắn tại vùng cản gần 1.33x nhưng KBSV nghiêng về kịch bản (70% xác xuất), chỉ số sẽ hồi phục và tiếp tục duy trì quán tính tăng điểm lên vùng cản kế tiếp tại 1.35x. Trong kịch bản còn lại (30% xác suất) chỉ số có thể gặp phải áp lực rung lắc mạnh và tạo đỉnh ngắn hạn ngay tại vùng cản gần quanh 1.33x.

8 cổ phiếu tiềm năng tháng 3

Cơ hội đầu tư được mở ra đối với các chủ đề chiến lược như Đầu tư công, Bước tiến nâng hạng, Tín dụng tăng trưởng, Làn sóng đầu tư công nghệ, Khơi thông pháp lý. Nhóm phân tích KBSV chỉ ra một số doanh nghiệp đầu ngành, có triển vọng tăng trưởng tốt.

Trong nhóm Ngân hàng, cổ phiếu Techcombank (mã: TCB) được đánh giá chất lượng tài sản thuộc nhóm top đầu ngành ngân hàng và là 1 trong số những ngân hàng hưởng lợi rõ nhất từ sự phục hồi của thị trường bất động sản. KBSV kỳ vọng IPO TCBS sẽ diễn ra trong năm nay. Cổ phiếu ACB của NH TMCP Á Châu được dự báo tăng trưởng tín dụng bình quân hàng năm của ACB từ 15-17% trong giai đoạn 2025-2027. KBSV cho rằng ACB có NIM ở mức cao so với toàn ngành nhờ chiến lược cho vay bán lẻ và khẩu vị rủi ro an toàn, chất lượng tài sản đầu ngành.

Tại nhóm Bán lẻ, cổ phiếu Thế giới di động (MWG) được đánh giá khả quan nhờ việc bắt đầu triển khai mở rộng mạng lưới BHX ra miền Trung với dự báo mở mới 200-250 cửa hàng trong giai đoạn 2025-2029. Erablue được kỳ vọng gia tăng mạnh thị phần sau khi đạt điểm hòa vốn với mục tiêu đạt 500 cửa hàng trong năm 2027.

Thêm vào đó, doanh thu PNJ được nhóm phân tích kỳ vọng tăng mạnh nhưng nhờ đóng góp của vàng miếng là chủ yếu (biên thấp). Giá vàng tiếp tục tăng trở lại sau quãng thời gian hạ nhiệt vào tháng 6/2024, giá vàng biến động ảnh hưởng đến biên LNG. Năm 2025 bán lẻ dự báo mở 35 CH, doanh thu bán lẻ tăng trưởng 13,7% so với cùng kỳ, kỳ vọng những khó khăn trong việc quản lý nguồn cung vàng được tháo gỡ.

Ngoài ra, tại nhóm bất động sản, KBSV cho rằng doanh số bán hàng 2025 của Đất Xanh (DXG) sẽ tăng mạnh khi khi dự án Gem Riverside và Gem Skyworld mở bán. Ở nhóm Điện, nhóm phân tích kỳ vọng doanh thu mảng EPC của PC1 sẽ tăng trưởng 20% so với cùng kỳ trong năm 2025 với các dự án ngoài EVN được đẩy mạnh và động lực từ Quy hoạch Điện VIII. KQKD mảng điện duy trì tích cực trong 2025 nhờ La Nina hỗ trợ tình hình thủy văn cùng với việc 2 dự án Bảo Lạc A, Thượng Hà dự kiến khai thác từ 2026.

Mặt khác, kỳ vọng nâng hạng thị trường FTSE Rusell tác động tích cực đến dòng vốn khối ngoại, cổ phiếu VCI và HCM sẽ hưởng lợi. Thanh khoản thị trường chung hồi phục nhờ nền thấp 2024 trong bối cảnh lãi suất duy trì thấp cũng ảnh hưởng tích cực tới 2 cổ phiếu này.